التغلب على صعوبات إنفاذ الاندماجات والاستحواذات وخطط الانتعاش

من الصعب توليد قيمة عن طريق شراء شركات متعثرة وإصلاحها. ستة إجراءات قد تحسن فرصكم في النجاح.

مارتن ريفز، لارس فيست، دانيال فريدمان، هين لوتان

بينما يـــصـعب استكـــمـــال صـفـقـــات الانـدمــــاج والاسـتـحـواذ وتـنـفــيـذ خـطـط الانـتـعاش (الاسترداد المالي) Turnaround كل منهما على حده، فإن بين الجمع بين الاثنين أصعب. ولكن استناداً إلى أبحاثنا، بما في ذلك تحليل نحو 1400 اندماج واستحواذ قائم على خطط انتعاش بين عامي 2005 و2018، شهدت فيها الجهة المستهدفة انخفاضاً في الأداء قبل الاستحواذ. وقد حدَّدنا ستة عوامل يمكن أن تساعد الشركات المستحوِذة على تحسين احتمالات نجاحها.

وفي بيئة الأعمال الحالية يتزايد أهمية الاندماجات وخطط الانتعاش. فلنبدأ بالاندماجات والاستحواذات. بالنظر إلى أن معدلات النمو في الأمد البعيد تتجه نحو الانخفاض في العديد من الاقتصادات، ويتحول قادة الأعمال إلى الاستحواذات لدعم النمو. ووفق أبحاث التي أجراها زملاؤنا في مجموعة بوسطن الاستشارية Boston Consulting Group، أُعلِن عن نحو 36 ألف صفقة اندماج واستحواذ في جميع أنحاء العالم في عام 2017، بزيادة تبلغ نحو 6500 عن المتوسط السنوي البعيد الأمد.1Long-term average refers to 2000-2017. J. Kengelbach, G. Keienburg, and T. Schmid, et al., “The 2018 M&A Report: Synergies Take Center Stage,” Boston Consulting Group, Sept. 12, 2018, www.bcg.com. واستمر هذا الاتجاه في عام 2018، عندما انخفضت القيمة الإجمالية للمعاملات إلى أقل بقليل من المستوى القياسي المسجل في عام 2007.2S. Basak and K. Porter, “Goldman Set to Lead M&A for 2018 After Buyout Firms Lift Business,” Bloomberg, Dec. 28, 2018, www.bloomberg.com. لكن الأبحاث وجدت باستمرار أن معظم هذه الصفقات تفشل في توليد القيمة Create value ،3A. Lewis and D. McKone, “So Many M&A Deals Fail Because Companies Overlook This Simple Strategy,” Harvard Business Review, May 10, 2016; and D. Walker, G. Hansell, and J. Kengelbach, et al.,“The Real Deal on M&A, Synergies, and Value,” Boston Consulting Group, Nov. 16, 2016, www.bcg.com.

ويدعم تحليلنا ذلك.4To assess performance, we looked at total shareholder return (TSR), a metric that includes both capital appreciation and dividends, as that is a more comprehensive indication of performance than changes in the share price alone.

خطط الانتعاش هي بدورها قد أصبحت ضرورة. إذ تواجه الشركات دفقاً لا ينتهي من الزعزعة Disruptions الناشئة عن التكنولوجيا الجديدة، والمنافسين الناشئين، والتغيرات في سلوك المستهلكين، والتغييرات التنظيمية، وتباطؤ النمو الاقتصادي، وتهديدات أخرى، وأي منها قد يضر بالأداء ويتطلب تغييرات جوهرية وفورية في العمليات والاستراتيجية. ووجدنا أن واحدة من كل ثلاث شركات تحتاج في أي وقت من الأوقات إلى خطة انتعاش بالنظر إلى تدهور مهم في إجمالي عوائد المساهمين Total Shareholder return (اختصارا: الإجمالي TSR).5A two-year decline in TSR of at least 10 percentage points. إضافة إلى ذلك، قد تضخّم البيئة الاقتصادية الحالية هذه الحاجة. فاعتباراً من أوائل عام 2019، تراجعت المؤشرات الاقتصادية العالمية الرئيسية، ويتوقع الاقتصاديون وصانعو السياسات عموماً تباطؤ النمو في شكل أكبر على مدار السنتين المقبلتين، وكان سوق الأسهم متقلباً بشكل متزايد، وتتضاعف المخاطر الجيوسياسية – ومن المرجح أن تكون هذه العوامل كلها أكثر تهديداً لأداء الشركات وتزداد الحاجة إلى التحول Transformation. ولكن برنامجاً واحداً فقط من بين كل أربعة برامج لخطط الانتعاش يؤدي إلى تحسينات بعيدة الأجل في الأداء.6M. Reeves, L. Faeste, and K. Whitaker et al., “The

Truth About Corporate Transformation,” MIT Sloan Management Review, Jan. 31, 2018.

كيف تتمكن الشركات من توليد قيمة بعد الاستحواذ على شركة متعثرة؟

* تستثمر الجهات المشترية الناجحة في البحث والتطوير، وتطبق توجهاً بعيد الأمد، وتمتلك غرضاً محدَّداً تحديداً جيداً، وتضع أهدافاً طموحة للتعاون، وتستثمر في إعادة الهيكلة، وتتخذ إجراءات سريعة.

* يمكن للجهات المشترية أيضاً تحقيق الحد الأقصى للعوائد من خلال تحديد الجهات المستهدفة الصحيحة بعناية على صعيد الصناعة والحجم والمطابقة الثقافية ودرجة العسر.

* في وقت مبكر يكون لإبلاغ قصة واضحة للمستثمرين أثر أكبر مقارنة بتخفيض التكاليف أو زيادة الإيرادات، على الرغم من أن نمو الإيرادات هو المصدر المهيمن للقيمة في الأمد البعيد.

وتشكل الاستحواذات المنطوية على خطط الانتعاش نحو نصف صفقات الاندماج والاستحواذ. (ومن المرجح أن تزداد حصة هذه الصفقات في حال تعرض الاقتصاد إلى انكماش – كما كانت الحال خلال الركود الأخير، عندما شكلت خطط الانتعاش نحو %60 من صفقات الاندماجات والاستحواذات). ولكن تحليلنا يوضح أن لمثل هذه الصفقات معدلاً مرتفعاً من الفشل: فـ%61 منها لا يؤدي إلى تحسن في الأداء المالي. وتكون الاحتمالات أفضل إلى حد ما بالنسبة إلى خطط الانتعاش في الاندماجات والاستحواذات مقارنةً بخطط الانتعاش لوحدها عموماً، بالنظر إلى الطبيعة التقديرية للاندماج والاستحواذ وقدرة الجهات المشترية على احتساب ذلك في الصفقة إلى حد ما. ولكن احتمالات النجاح لا تزال متوسطة التقدير.

أما بالنسبة إلى الصفقات الأخرى التي تمثّل نحو %40 من صفقات الاندماج والاستحواذ المنطوية على خطة انتعاش؛ فالمنافع كبيرة. وولّدت هذه المجموعة من الجهات الفائزة مكاسب على صعيد نمو الإيرادات وهوامش الربح – والأهم من ذلك – عوائد أفضل بكثير. وهي حققت، في الواقع، فرقاً بنسبة %25 في إجمالي عوائد المساهمين مقارنة بالصفقات غير الناجحة.

ستة عوامل مهمة

كيف ولّدت هذه الشركات تحسينات كهذه؟ للإجابة عن هذا السؤال، نظرنا في مجموعة من البيانات الكمية والنوعية، بما في ذلك اللغة المتعلقة بالتوجه الاستراتيجي للشركات على أساس الأنماط الدلالية في الإيداعات لدى هيئة الأوراق المالية والبورصات. (لمزيد من التفاصيل انظر: حول التحليل). ومن خلال هذا التحليل، فقد حددنا ستة عوامل – وكلها خاضعة لتحكم الإدارة – ترتبط بالنجاح في صفقات خطط الانتعاش.

1 ارتفاع الاستثمار في البحث والتطوير. يختلف المستوى المناسب للاستثمار في البحث والتطوير RCD اختلافاً مهماً بين القطاعات، من %6 إلى %8 من الإيرادات في مجالات مثل التكنولوجيا والرعاية الصحية إلى أقل من %1 في مجال الطاقة والخدمات المالية.7R&D spend by sector represents median values, computed based on our data set of M&A deals. ولكن بين الشركات داخل قطاع معين، ولّدت الجهات المشترية ذات الإنفاق على البحث والتطوير الأعلى من المتوسط متوسطاً سنويّاً لإجمالي عوائد المساهمين أعلى على مدار السنوات الثلاث التالية للصفقة – بزيادة أربع نقاط مئوية عن تلك التي يقل إنفاقها عن المتوسط، مع التحكم في عوامل أخرى.

وعلى النقيض من ذلك، يكون للاستثمار في الإنفاق الرأسمالي الأعلى من متوسط القطاع أثرٌ سلبيٌ قليلاً في الأداء بعد الصفقة. ومن غير المرجح أن يحسن الاستثمار في الأصول الحقيقية لأعمال ضعيفة الأداء – وهو نهج «الإكثار من الشيء نفسه» – أداء هذه الأعمال في المتوسط. وبدلاً من ذلك، فإن الشركات تحتاج إلى الاستثمار في الابتكار كجزء من برنامج للتغير المفاجئ.

2 توجيه بعيد الأمد. يمكن للقادة الذين يستحوذون على شركات متعثرة أن يركزوا، على نحو مفهوم، في الأمد القريب – فالأيام أو الأسابيع مهمة للمسائل التي تتطلب انتباهاً عاجلاً. (عندما تشتعل النار في أحد المباني، يجب إخمادها قبل القلق حول أشياء مثل النزاهة الهيكلية للمؤسسة). ولكن تحليلنا يوضح أن الحفاظ على التوجه الاستراتيجي البعيد الأمد أدى إلى زيادة قدرها أربع نقاط مئوية في متوسط إجمالي عوائد المساهمين TSR لثلاث سنوات. وهذا لا يعني، بالطبع، أن الشركات قد تتجاهل المخاوف اليومية؛ فبدلاً من ذلك، يجب على القادة تحقيق التوازن بين الأهداف القريبة الأمد والبعيدة الأمد. وعلى الرغم من اهتمامهم بأنشطة الدمج مثل وضع الفرق في موقع واحد وتوحيد الوظائف، مثلاً، فهم بحاجة أيضاً إلى توقع الفرص الجديدة التي قد يكونون قادرين على الاستفادة منها، مثل الاستثمار في أسواق أو نمذجات أعمال جديدة.

3 غرض محدَّد جيداً. أظهرت أبحاثنا السابقة حول الأغراض المؤسسية أن الشركات التي لها غرض محدَّد جيداً – بمعنى الأغراض والتطلعات التي تتجاوز تحقيق الحد الأقصى للأداء المالي – تولّد مزيداً من القيمة.8M. Reeves, C. Dierksmeier, and C. Chittaro, “The Humanization of the Corporation,” Boston Consulting Group, Feb. 8, 2018, www.bcg.com. ويمكن للشركة المستحوِذة ذات الغرض المؤسسي الواضح أن تساعد كذلك على إلهام المؤسسة المستهدفة في صفقة اندماج واستحواذ تنطوي على خطط الانتعاش. وفي الواقع، ولّدت الجهات المشترية التي لديها غرض صريح تحسنّاً قدره ثلاث نقاط مئوية في متوسط إجمالي عوائد المساهمين لثلاث سنوات. وتكون الرسالة الموجهة إلى قادة المؤسسات المستحوِذة واضحة: بدلاً من التركيز فقط على المزايا المالية أو التنافسية المتوقع أن تولّدها الصفقة، يجب صياغة غرض مشترك من شأنه أن يدفع ويساعد على مواءمة الموظفين حول أنشطة محدَّدة لتحقيق غرض بعيد الأمد.

4 الاستثمار الكافي في التحول. في أغلب الأحيان تؤدي الجهود المهمة لخطط الانتعاش – سواء كانت عضوية أم بفعل عوامل الصفقة – إلى إعادة هيكلة التكاليف. مثلاً، قد تختار شركة ما إغلاق بعض المعامل ودمج معامل أخرى أو إعادة تنظيم وحدات أعمالها أو شطب الأصول التي صارت قديمة. وبدلاً من اعتبار هذه الخطوات نفقات، تعاملها الجهات المستحوِذة الناجحة كاستثمارات. ووجدنا أن الجهات المشترية التي استثمرت في مثل ذلك بما يزيد على المتوسط لقطاعها ولّدت متوسطاً أعلى لإجمالي عوائد المساهمين TSR لثلاث سنوات– أي خمس نقاط مئوية أكثر من الجهات المشترية التي كانت استثماراتها أقل من المتوسط. ويجب أن تكون الجهات المشترية على استعداد للاستثمارات المطلوبة في أعمال الجهة المستهدفة وإدخالها في استراتيجية الاستحواذ والتسعير.

| لتغير المفاجئ لسانوفي Sanofi من غنزايم Genzyme

اتخذت الإدارة خطوات جريئة وتحركت بسرعة ودفعت النمو. في عام 2009، كانت الشركة الفرنسية للمستحضرات الصيدلانية سانوفي Sanofi تتطلع إلى تنمية محفظتها من خلال التوسع من الأدوية التقليدية إلى الصناعة السريعة النمو للمستحضرات البيولوجية. وكانت إحدى الجهات المستهدفة المحتملة غنزايم، وهي شركة للتكنولوجيا الحيوية مقرها الولايات المتحدة ونمت بسرعة بين عام 2000 حتى عام 2010، وكانت تُعَد رائدة في إظهار أن تصنيع الأدوية لأمراض يعانيها مرضى قليلون عدديّاً قد يكون مُجدياً اقتصاديّاً. ولكن مشكلات تصنيع في اثنتين من منشآت غنزايم أدت إلى توقفِ الإنتاج في عام 2009 ونقصٍ في الأدوية الرئيسية في محفظتها الصيدلانية. ونتيجة لذلك، فقد انخفضت مبيعات الشركة، وأصدرت إدارة الغذاء والدواء الأمريكية U.S. Food and Drug Administration غرامات، وانخفض سعر سهم غنزايم بنسبة %46 عن ذروته المحققة في يوليو 2008، ودعا المستثمرون إلى تغييرات إدارية. وعلى الرغم من تلك المشكلات، فقد ظلت الأصول الرئيسية لغنزايم – بما في ذلك الأعمال المربحة للأدوية اليتيمة Orphan drugs (تعالج أمراضاً نادرة) التي امتلكت تاريخاً قويّاً من الابتكار ولم تشمل منتجات اقتربت من انتهاء حماية براءات الاختراع – جذابةً. وقدمت سانوفي عرضاً: 20 بليون دولار، وهي تقريباً قيمة غنزايم قبل حدوث مشكلات التصنيع. وبمجرد إغلاق الصفقة وضعت إدارة سانوفي خططاً طموحة وتحركت بسرعة. فقد سهّلت التصنيع من خلال فتح معمل جديد للحد من نقص الأدوية وتبسيط العمليات من أجل إزالة الاختناقات في المعامل الحالية. وبعد ذلك نقلت المبيعات والتسويق لبعض شركات غنزايم، بما في ذلك المنتجات الخاصة بالأورام والجراحة البيولوجية والكلى، تحت العلامة التجارية سانوفي. ولتعزيز الابتكار، فقد أطلقت الشركة مبادرات مستهدفة لمشاركة المعرفة والخبرة في كل أنحاء المؤسسة وكرست نموذجاً للحوكمة لتعزيز التعاون الفاعل بين المؤسسات المختلفة. ودُمِجت خطط البحث والتطوير الخاصة بغنزايم في سانوفي، وأدت عملية جديدة لمراجعة المحفظة إلى إيقاف الإدارة لبعض الدراسات وإعادة ترتيب الأولويات لدراسات أخرى. وولّدت هذه الإجراءات نتائج إيجابية بسرعة. وبشكل عام، أدى الدمج إلى تخفيضات للتكاليف بنحو 700 مليون دولار من خلال أوجه التعاون. وبينما جاء نحو %11 فقط من إيرادات سانوفي من منتجات غنزايم في ذلك الوقت، فإن تلك المنتجات كانت تدفع نمواً قويّاً، مما وضع سانوفي كشركة رائدة عالمياً في علاجات الأمراض النادرة ودفع تطورها إلى مستو فاعل ومهيمن في المستحضرات البيولوجية. ونتيجة لذلك، سجلت سانوفي متوسطاً سنويّاً لإجمالي عوائد المساهمين TSR بنسبة %23 للسنوات الثلاث التالية للصفقة، بزيادة بلغت نحو تسع نقاط مئوية عن متوسط القطاع خلال الفترة نفسها. وبعد مرور نحو سنتين ونصف السنة على الصفقة أدرك كريستوفر إيه! فيباخر Christopher A. Viehbacher، الرئيس التنفيذي لسانوفي في ذلك الوقت، أهمية صفقة التغير المفاجئ مع غنزايم، وحدَّدها بأنها «لحظة تبلور»، إذ استمرت غنزايم كمحرك للنمو لدى سانوفي.9R. Weisman, “Sanofi Chief Says Genzyme Purchase Paid Off,” The Boston Globe, Sept. 19, 2013. وتوضح قصة سانوفي قوة تطبيق عوامل نجاح متعددة. ووضعت الإدارة طموحاً جريئاً واتخذت خطوات سريعة لإعادة موضعة غنزايم، مع تركيز على تخفيض التكاليف وزيادة نمو الإيرادات. وكان استثمارها في البحث والتطوير مرتفعاً مقارنةً باستثمارات نظرائها، مما ولّد خيارات نمو جديدة. وسمح استثمارها بإعادة الهيكلة بالتنفيذ السريع للقرارات الواسعة النطاق، وأدت سرعة التنفيذ إلى توليد زخم وبناء مصداقية مع المستثمرين. |

5 أهداف تآزرية طموحة. تؤدي أوجه التعاون دوراً مهماً في إنشاء قيمة للاندماج والاستحواذ بشكل عام، وهذا صحيح أكثر في البيئة الحالية، إذ تقترب مضاعفات الصفقات من مستويات قياسية تاريخية. وفي هذا السوق، تحتاج الجهات المشترية إلى السعي إلى تحقيق أوجه تعاون أعلى من المتوسط – لجهة زيادة الإيرادات وتخفيض التكاليف. وعلى الرغم من أن الطموحات العالية لا تضمن نتائج أعلى تلقائيّاً، فإنها تبدو شرطاً ضروريّاً للنجاح. ومن بين الصفقات التي نظرنا فيها، سجلت تلك التي حدَّدت فيها الإدارة أهداف Targets أعلى من المتوسط الخاص بقطاعها ثماني نقاط مئوية إضافية في المتوسط السنوي لإجمالي عوائد المساهمين TSR لثلاث سنوات. وعلى وجه الخصوص، وجدنا أن النقطة الإيجابية للاحتفاظ بالقيمة من أوجه التعاون تساوي ما بين %15 إلى %20 من إيرادات الجهة المستهدفة. وعند أقل من ذلك، لا تكون الجهات المستحوِذة طموحة بما فيه الكفاية. وعند أعلى من هذا المستوى، تبدأ بمعاناة تناقص في العوائد.

6 استعداد للتصرف بسرعة. يتمثّل العامل الوحيد الأهم بنجاح الصفقة المنطوية على خطط انتعاش في الاستعداد لاتخاذ إجراءات سريعة. وولّدت جهات مشترية أطلقت خطة انتعاش خلال السنة الأولى بعد إتمام الصفقة 12 نقطة مئوية في المتوسط السنوي لإجمالي عوائد المساهمين TSR لثلاث سنوات زيادة عن الجهات التي انتظرت حتى وقت لاحق. (قسنا ذلك من خلال النظر في الربع الأول التالي للإغلاق الذي أبلغت فيه الجهة المشترية عن تكاليف إعادة الهيكلة). وفي الواقع، ومن بين الصفقات الناجحة، استحوذت الشركات على نحو ربع إجمالي نمو الإيرادات وتوسع هامش الربح الإجمالي خلال السنة الأولى. وعلى الرغم من أن هذه الشركات بنت على هذا الزخم وحققت تحسينات أكبر في السنتين الثانية والثالثة، فإن المساهمة المفيدة في السنة الأولى تشير إلى أهمية اتخاذ خطوات لتحسين الأداء على الفور.

وللمشاركة بسرعة منفعتان. أولاً، هي تولّد الزخم وتحرر رأس المال، وكلاهما قد يحفزان المبادرات البعيدة الأمد. ثانياً، تساعد الإجراءات المبكرة على تعزيز ثقة المستثمرين، وهو عامل مهم بخصوصا في إجمالي عوائد المساهمين TSR في الأمد القريب.

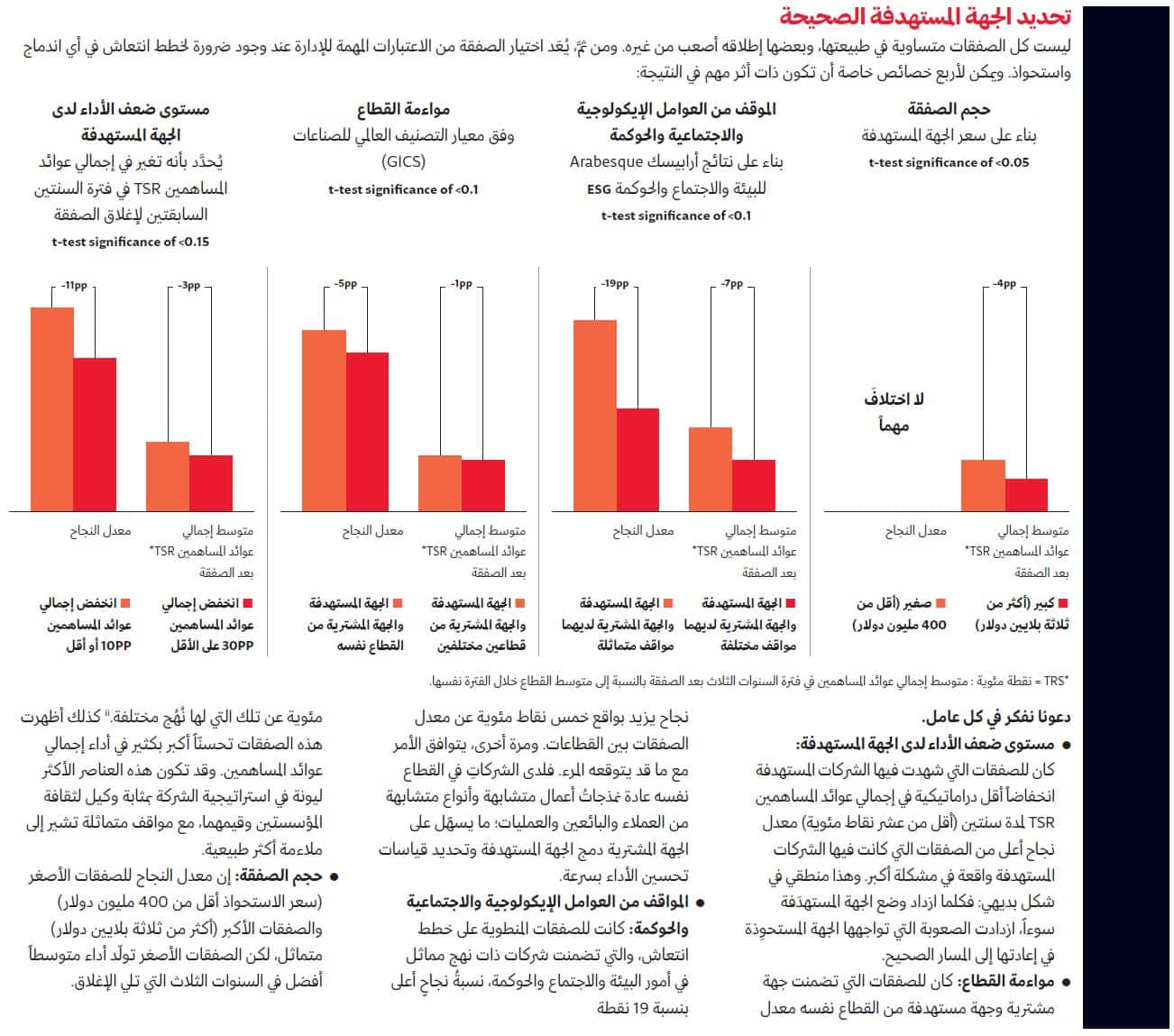

وبينما يمكن لهذه الإجراءات الإدارية الستة تحسين الأداء بعد الصفقة من تلقاء نفسها، يكون الجمع بين إجراءات متعددة أقوى. وفي الواقع، هناك علاقة مباشرة بين عدد من عوامل النجاح المنشورة وأداء إجمالي عوائد المساهمين TSR لثلاث سنوات. وعلى الرغم من أن قلة من الشركات استخدمت خمسة أو ستة من هذه العوامل، فإن هذه الشركات كانت أفضل من البقية. إضافة إلى ذلك، فقد حدَّد تحليلنا العديد من خصائص الصفقات التي تقع خارج نطاق تحكم الإدارة لكن يبقى لها أثر مهم في معدلات النجاح. (انظر: تحديد الجهة المستهدفة الصحيحة).

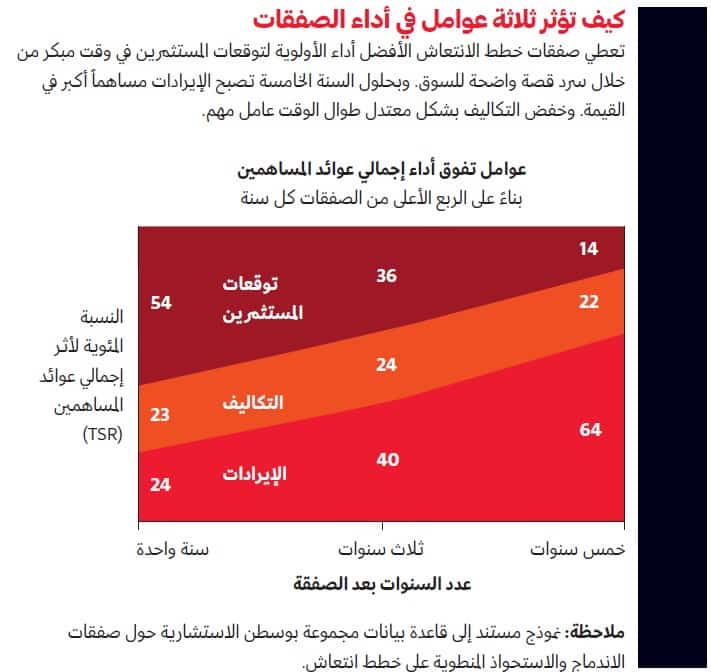

تكون توقعات المستثمرين مهمة في وقت مبكر

لإجراء مفاضلات مناسبة أثناء بذل جهد خاص لتطبيق خطط الانتعاش، لايحتاج القادة إلى معرفة العوامل التي تؤدي إلى النجاح فقط بل أيضاً مكونات إجمالي عوائد المساهمين TSR التي تولّد أكبر مردود – وعند أي نقاط في العملية – حتى يتمكنوا من ضبط أهداف الأداء في شكل مناسب. وللإجابة عن هذه الأسئلة، نظرنا في كيفية تأثير نمو الإيرادات وتخفيض التكاليف وتوقعات المستثمرين في أداء إجمال عوائد المساهمين TSR خلال السنوات الخمس التالية للصفقات الناجحة.

وخلال السنة الأولى بعد إتمام الصفقة يقدم تخفيض التكاليف ونمو الإيرادات مساهمات كبيرة متماثلة في إجمالي عوائد المساهمين TSR في الصفقات الناجحة. ولكن توقعات المستثمرين تكون عاملاً أقوى من الإيرادات والتكاليف مجتمعة، إذ تمثّل %54 من إجمالي عوائد المساهمين TSR بين الشركات الأفضل أداءً التي درسناها. ولن يصبح نمو الإيرادات مساهماً فسي إجمالي عوائد المساهمين TSR أكبر من توقعات المستثمرين حتى السنة الثالثة. وبحلول السنة الخامسة يمثّل نمو الإيرادات %64 من الأداء المتفوق لإجمالي عوائد المساهمين. (انظر: كيف تؤثر ثلاثة عوامل في أداء الصفقات). ويشير هذا إلى أن الاستراتيجية الرابحة في اندماج واستحواذ ينطويان على خطط انتعاش تحقق توازناً واضحاً ومقنعاً في التواصل مع المستثمرين في وقت مبكر (أي إخبارهم بقصة مقنعة حول توليد قيمة بعيدة الأجل ثم الوفاء بهذا الوعد) وفي النمو في الأمد البعيد وفي ثبات التركيز على التكاليف في كل أنحاء العملية.

وخلال السنة الأولى بعد إتمام الصفقة يقدم تخفيض التكاليف ونمو الإيرادات مساهمات كبيرة متماثلة في إجمالي عوائد المساهمين TSR في الصفقات الناجحة. ولكن توقعات المستثمرين تكون عاملاً أقوى من الإيرادات والتكاليف مجتمعة، إذ تمثّل %54 من إجمالي عوائد المساهمين TSR بين الشركات الأفضل أداءً التي درسناها. ولن يصبح نمو الإيرادات مساهماً فسي إجمالي عوائد المساهمين TSR أكبر من توقعات المستثمرين حتى السنة الثالثة. وبحلول السنة الخامسة يمثّل نمو الإيرادات %64 من الأداء المتفوق لإجمالي عوائد المساهمين. (انظر: كيف تؤثر ثلاثة عوامل في أداء الصفقات). ويشير هذا إلى أن الاستراتيجية الرابحة في اندماج واستحواذ ينطويان على خطط انتعاش تحقق توازناً واضحاً ومقنعاً في التواصل مع المستثمرين في وقت مبكر (أي إخبارهم بقصة مقنعة حول توليد قيمة بعيدة الأجل ثم الوفاء بهذا الوعد) وفي النمو في الأمد البعيد وفي ثبات التركيز على التكاليف في كل أنحاء العملية.

كل واحدة على حدة، تُعَد التحوّلات والاستحواذات للشركات صعبة ومحفوفة بالمخاطر؛ وصفقات الاندماج والاستحواذ المنطوية على خطط انتعاش تجمع بين مجموعتين خاصتين من المخاطر– لكنها تقدم أيضاً فرصاً. ومن خلال الاستفادة من الدروس التجريبية حول الإجراءات الإدارية وخصائص المعاملات التي تمتلك الأثر الأكبر في النتائج، فإنه يمكن للقادة تصميم الصفقات وبرامج الدمج التي تحتفظ بقيمة أكبر.

المراجع

| ↑1 | Long-term average refers to 2000-2017. J. Kengelbach, G. Keienburg, and T. Schmid, et al., “The 2018 M&A Report: Synergies Take Center Stage,” Boston Consulting Group, Sept. 12, 2018, www.bcg.com. |

|---|---|

| ↑2 | S. Basak and K. Porter, “Goldman Set to Lead M&A for 2018 After Buyout Firms Lift Business,” Bloomberg, Dec. 28, 2018, www.bloomberg.com. |

| ↑3 | A. Lewis and D. McKone, “So Many M&A Deals Fail Because Companies Overlook This Simple Strategy,” Harvard Business Review, May 10, 2016; and D. Walker, G. Hansell, and J. Kengelbach, et al.,“The Real Deal on M&A, Synergies, and Value,” Boston Consulting Group, Nov. 16, 2016, www.bcg.com. |

| ↑4 | To assess performance, we looked at total shareholder return (TSR), a metric that includes both capital appreciation and dividends, as that is a more comprehensive indication of performance than changes in the share price alone. |

| ↑5 | A two-year decline in TSR of at least 10 percentage points. |

| ↑6 | M. Reeves, L. Faeste, and K. Whitaker et al., “The Truth About Corporate Transformation,” MIT Sloan Management Review, Jan. 31, 2018. |

| ↑7 | R&D spend by sector represents median values, computed based on our data set of M&A deals. |

| ↑8 | M. Reeves, C. Dierksmeier, and C. Chittaro, “The Humanization of the Corporation,” Boston Consulting Group, Feb. 8, 2018, www.bcg.com. |

| ↑9 | R. Weisman, “Sanofi Chief Says Genzyme Purchase Paid Off,” The Boston Globe, Sept. 19, 2013. |

| ↑10 | We determined the ESG scores of both buyer and target based on Eikon data. |